集萃印花网 CCEDPW.COM 版权所有

E-mail:YONG_JIA@126.com

Copyright©2003-2020 ccedpw.com. All Rights Reserved

粤ICP备09137305号 客户服务

行业运行基本情况

产销情况

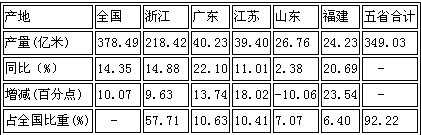

2010年1~8月,规模以上印染企业2335家,同比增加23家。规模以上企业印染布产量378.49亿米,同比增长14.35%,增速比上半年回落1.72个百分点,同比加快10.07个百分点。浙江、江苏、山东、广东和福建等东部沿海五省产量349.03亿米,占全国总产量的92.22%。其中,浙江省218.42亿米,同比增长14.88%,增速比上半年回落2.72个百分点,同比加快9.63个百分点,占全国产量的57.71%;广东省40.23亿米,同比增长22.10%,增速比上半年回落1.70个百分点,同比加快13.74个百分点;江苏省39.40亿米,同比增长11.01%,增速比上半年回落1.55个百分点,同比加快18.02个百分点;山东省26.76亿米,同比增长2.38%,增速比上半年回落3.53个百分点,同比减缓10.06个百分点;福建省24.23亿米,同比增长20.69%,增速比上半年回落5.9个百分点,同比加快23.54个百分点。

表1 2010年1~8月主要省市印染布生产情况表

资料来源:中国纺织工业协会统计中心

2010年1~8月,规模以上印染企业产销率97.60%,产品销售率保持较高水平;完成工业总产值1883.05亿元,同比增长22.34%,增速比上半年加快1.65个百分点,同比加快15.90个百分点;销售产值1837.90亿元,同比增长21.93%,增速比上半年加快1.32个百分点,同比加快15.35个百分点;主营业务收入1817.33亿元,同比增长22.61%,增速比上半年加快0.5个百分点,同比加快16.43个百分点;出口交货值同比增长12.70%,增速与上半年持平,同比加快30.91个百分点。

投资情况

2010年1~8月规模以上印染企业实际完成投资71.85亿元,同比增长21%,增速比上半年加快20.79个百分点、同比加快26.28个百分点,低于纺织工业投资增幅5.40个百分点。1~8月,施工项目数236个,同比增长0.43%;新开工项目数152个,同比增加12.59%;竣工项目数70个,同比增长6.06%。

进出口贸易情况

2010年1~8月印染六大类产品进出口总额98.56亿美元,同比增长23.37%,增速比上半年加快5.42个百分点,同比加快42.56个百分点;贸易顺差63.16亿美元,同比增长36.68%,增速比上半年加快5.07个百分点,同比加快54.60个百分点。

出口情况:2010年1~8月印染六大类产品出口数量83.28亿米,同比增长16.42%,增速比上半年加快1.1个百分点,同比加快28.09个百分点;出口金额80.86亿美元,同比增长28.24%,增速比上半年加快5.32个百分点,同比加快46.97个百分点;出口平均单价0.97元/米,同比增长10.15%,出口单价涨幅进一步加大。

出口产品情况。出口六大类中,除棉混纺印花布出口数量、金额同比大幅下降外,其他五类产品均有不同幅度的增长,特别是棉混纺染色布,增速达50%以上。出口平均单价除棉混纺染色布同比仍是下降外,其他五类产品均有不同幅度的增长,其中印花布增长幅度较大。

表2 2010年1~8月印染六大类产品出口情况表

资料来源:中国海关

主要出口市场情况。我国大陆印染六大类出口前五市场分别为贝宁、巴西、我国香港地区、孟加拉国和越南,五市场占出口总额的29.57%。五市场中,对巴西出口继续大幅增长,出口数量、金额增幅分别达87.63%和148.60%,出口单价同比增长32.49%,大幅提高,但单价仍较低,仅0.79美元/米;对贝宁、孟加拉国和越南出口数量和金额均以两位数速度增长;对我国香港地区出口数量同比下降8.66%。

对传统市场出口情况。美国、欧盟、日本和我国香港地区等传统市场出口额占出口总额的16.65%。美、欧、日市场继续恢复,对美国市场出口数量、金额同比分别增长29.72%和41.12%;对欧盟出口数量、金额同比分别增长13.58%和16.21%;对日本出口数量、金额同比分别增长48.35%和36.78%。对我国香港地区的出口仍未扭转负增长局面,但降幅比上半年有所收窄,出口数量、金额增幅分别为-8.66%和8.33%。

对新兴市场出口情况。东盟、俄罗斯、印度和非洲等新兴市场出口额占出口总额的42.88%。对东盟、俄罗斯、印度和非洲等新兴市场的出口均有较大幅度的增长,出口金额分别增长24.57%、176.00%、31.85%和21.14%。

对周边市场出口情况。印染六大类对亚洲出口数量和金额分别占全部出口的46.06%和48.83%,出口数量和金额分别增长11.72%和21.59%。亚洲市场占全部出口的近一半,出口增长对印染布出口的快速恢复贡献突出。

主要出口省份情况。印染布出口主要省份是浙江省、江苏省、山东省、上海市和广东省,五省市出口额占总出口额的84.79%,其中,浙江省占49.68%。江苏省出口大幅增加,数量和金额增幅分别为43.53%和45.56%。

进口情况。2010年1~8月印染六大类产品进口数量11.39亿米,同比下降2.94%,降幅比上半年收窄4.12个百分点,同比收窄17.32个百分点;进口金额17.70亿美元,同比增长5.15%,比上半年加快5.59个百分点,同比加快26.05个百分点;进口平均单价1.55美元/ 米,同比增长8.33%。

进口产品情况。印染六大类中,纯棉印花布和棉混纺印花布进口数量分别增长8.77%和11.67%,其他四类产品仍有不同幅度的减少。进口单价除纯棉印花布降低外,其他五类产品有不同幅度的增加。

进口国家/地区情况。印染布进口市场集中,从我国台湾地区、韩国、我国大陆、日本和我国香港地区等前五位国家/地区进口占全部进口数量的90.43%。从日本进口面料单价最高,为3.48美元/米,是平均进口单价的2.25倍;从韩国进口面料单价处于平均水平;从我国香港和台湾地区进口单价低,分别相当于平均进口单价的60%和65%。

主要进口省份情况。印染布进口主要省份是广东省、山东省、江苏省、上海市和浙江省,五省市进口额占总进口的82.99%,其中广东省占30.79%,其他省市印染布进口远低于广东省。从进口平均单价分析,上海市、江苏省和浙江省进口平均单价均在2美元/米以上,广东省和山东省进口平均单价低,稍高于1美元/米。

表3 2010年1~8月印染六大类产品进口情况表

资料来源:中国海关

经济效益和运行质量

2010年1~8月,规模以上印染企业实现利润总额75.62亿元,同比增长46.23%,增速比上半年回落5.31个百分点,同比加快60.42个百分点;销售利润率4.16%,比上半年提高0.41个百分点,同比加快0.78个百分点。规模以上企业亏损面15.16%,比上半年减少3.68个百分点,同比减少6.08个百分点;亏损企业亏损总额同比下降23.41%,降幅同比加快7.89个百分点。

$$分页$$

行业运行主要特点

经济运行平稳性进一步巩固

1~8月印染行业延续了去年下半年以来回升向好的运行态势,运行平稳性得到巩固。生产增速14.35%,工业总产值和销售产值增速分别为22.34%和21.93%,主营业务收入增速14.35%,出口交货值增速12.70%,利润增速46.23%,主要经济指标保持了较高水平。出口数量和金额增速分别为16.42%和28.24%,出口平均单价同比增加10.15%,数量、金额和单价增速分别比上半年加快1.1、5.32和3.56个百分点,外贸出口加速恢复。

企业经营状况继续好转

1~8月,规模以上印染企业累计实现利润75.62亿元,同比增长46.23%;销售利润率由去年同期的3.38%上升到4.16%、同比加快0.78个百分点,印染行业产品销售利润率首次突破4%,亏损企业亏损额同比下降23.41%,主营业务税金及附加同比增长64.73%,从业人员平均人数同比增长6.11%。企业在生产稳定增长的同时,赢利能力提高,纳税和吸纳就业能力增强,经营状况继续好转。

结构调整和发展方式转变取得新进展

在国家宏观政策引导下,以及自身发展内在需要的推动下,企业积极进行技术改造、调整产品结构、转变发展方式,特别是国务院关于进一步加强淘汰落后产能工作产业政策的发布实施,加快了淘汰落后步伐,产业结构调整取得了新进展。2010年1~8月,规模以上印染企业成本费用利润率4.41%,同比增加0.75个百分点;三费比例4.82%,同比减少0.26个百分点;劳动生产率(现价产值)52.33万元/人,同比提高6.94万元/人;人均利润14011元/人,同比增加3844元/人,行业管理水平和生产效率逐步提高。产成品周转率24.33次/年,较2009年同期加快5.03次/年,企业的市场反应能力和运转效率得到改善。流动资产周转率2.65次/年,同比增加0.05次/年;总资产贡献率10.97%,同比加快1.62个百分点,企业资产运营效率提高;新产品贡献率6.70%,同比加快0.18个百分点,企业自主创新能力增强。

技术改造、技术进步对提高企业运行质量和效益、加快实现内涵式发展发挥重要作用。2010年1~8月,规模以上印染企业在产量增速比上半年回落1.72个百分点的情况下,工业总产值、销售产值和销售收入增速分别比上半年加快1.65、1.32和0.5个百分点;规模以上企业利润增速分别高于产量和产值增速31.88和23.89个百分点;规模以上企业利润率4.16%,达历史最高水平。在生产要素成本持续加大的情况下,企业通过技术改造、技术进步节能降耗、提高生产效率、降低生产成本,赢利能力不断提高。

投资稳定增长的基础仍然脆弱

2010年1~2月和1~5月规模以上印染企业实际完成投资同比分别增长1.23%和0.21%,在去年较低基数上,以及受上半年较好生产形势的拉动,1~8月实际完成投资同比增长21%,增速比上半年加快20.79个百分点、同比加快26.28个百分点。但是,1~8月份投资增速的冲高并不能反映行业投资已呈现良好的局面。金融危机以来,行业投资增速始终在较低水平波动,难以实现平稳增长,更难恢复到危机前的较高水平。反映行业的景气度和企业对行业发展的信心尚未完全恢复,特别是有些地区将印染行业列为具有高能耗、高物耗、高排放突出特征的行业,行业发展不但得不到鼓励和支持,反而受到地方政策的限制,社会和企业投资信心不足。

面临的主要困难和问题

当前,印染行业经济运行由回升向好转向平稳较快发展的态势逐步得到巩固,同时,行业经济运行的内外部环境复杂多变,不确定因素增多,企业生产经营环境趋紧,面临诸多困难和问题。

节能减排压力下的调控政策对企业正常生产经营产生不良影响

2010下半年,地方政府为确保完成“十一五”节能减排目标,对高耗能、高排放企业实施控制用电,列入控制用电范围的企业,执行阶段性集中停产让电或高峰时段错避峰用电。多个地方将印染行业列入控制范围。限电措施增加了企业的生产压力,大企业受到的影响更明显。许多企业开工不足,甚至生产线全部停产,导致生产滞后、交货延期,企业在接单过程中对交货期非常谨慎。在长期限电政策下,目前,部分企业不得不自行购买发电机,不仅增加企业成本,而且造成资源浪费。

坯布价格持续上涨对企业的影响逐步显现

去年10月份以来棉花价格持续走高,近期再度快速上涨。鉴于去年下半年原材料成本偏低,上半年印染企业的坯布多是较低价格时采购,为上半年企业创造了较好的盈利空间。但随着时间推移,高棉价带来的成本压力逐步传导至中下游纱、布、服装等环节。在棉花价格上涨带动下,化纤的价格也出现了大幅上涨。

棉花等原材料价格大幅度上涨导致的坯布价格上涨,对印染企业产生较大影响:(1)企业有订单,但难以购买所需要的坯布原料;(2)印染企业从签订订单到交货有一个周期,一般是在获得订单后再采购坯布组织生产,订单价格一经签订,很难进行调整,在这种情况下,企业只能自己承受坯布价格波动造成的损失;(3)高成本坯布使部分企业难以承受,特别是靠做外单的中小企业,利润较低,又没有定价权,在坯布等原材料价格大幅度上涨的情况下,上调价格的空间不大,如果挺不过这个阶段,只能停产;(4)在棉价持续上涨,短期内无法缓解的情况下,一些有实力的大企业高价购买坯布原料,增大库存,虽能满足订单生产,但挤占企业的流动资金,影响企业技术改造、技术创新,不利于结构调整和转型升级。

企业生产经营难度不断增加

当前形势下,企业经营环境复杂多变,生产经营难度不断增加。原材料、燃料、动力价格持续上涨,挤压企业利润空间,劳动力成本上涨增加企业的用工成本;融资难是企业一直难以解决的问题,国家金融政策的调整进一步增加企业的融资成本;节能减排调控政策在一定时期内对行业增长造成影响;人民币汇率波动预期影响企业接单结汇;国际上全球经济复苏基础不牢固,出口仍面临较大的压力等等。

加快结构调整 提升经济运行质量

当前,印染行业在保持良好运行态势的同时,也面临生产要素成本持续上涨、国内外市场变数增多等因素影响。加快产业结构调整和发展方式转变是当前和今后一个时期的重大战略任务。企业重点做好技术改造、技术创新等工作,充分发挥技术进步对提高企业经营质量和效益的重要作用,进一步推进节能减排和淘汰落后,加快产业升级步伐。

来源:中国印染行业协会